Wyrok TSUE C-520/21

Wczoraj, tj. w dniu 15 czerwca 2023 r., zapadł ważny wyrok TSUE ws. Frankowiczów. Rozwiał on wątpliwości związane z tym, czy bankowi należy się wynagrodzenie za korzystanie z kapitału. Odpowiedź brzmi – nie, bankowi nie należy się wynagrodzenie!

Ale co to właściwie oznacza?

Na pewno sporą ulgę 😉

Do tej pory, po wytoczeniu przez frankowicza przeciwko bankowi pozwu, bank nie pozostawał bierny i pozywał również kredytobiorcę, domagając się wynagrodzenia za korzystanie z kapitału.

Czyli dochodziło do następującej sytuacji:

Kredytobiorca złożył pozew, w którym żądał unieważnienia umowy oraz zapłaty.

Kredytobiorca → bank

A w międzyczasie bank pozwał kredytobiorcę o zapłatę wynagrodzenia za korzystanie z kapitału.

Bank → kredytobiorca

Co najczęściej robiły w takiej sytuacji Sądy? Zawieszały postępowanie o zapłatę wynagrodzenia za korzystanie z kapitału (Bank → kredytobiorca). Słusznie zresztą zauważając, że nie ma możliwości przesądzania o tym, czy wynagrodzenie bankowi się należy czy też nie, skoro nie zapadł prawomocny wyrok w sprawie zainicjowanej przez frankowicza (Kredytobiorca → Bank). A przecież kwestią ewentualnego wynagrodzenia można byłoby zająć się dopiero po wydaniu wyroku rozstrzygającego, czy umowa kredytu jest ważna czy też nie oraz wskazującego sposób, w jaki powinny rozliczyć się strony.

Zdarzało się również, że takie powództwa (Bank → kredytobiorca) były przez Sądy oddalane z uwagi na ich przedwczesność. Albo po prostu ich niezasadność. Z czym również się zgadzamy.

Brak było jednak takich uregulowań, które jednoznacznie przesądzałyby o tym, czy bank może żądać od kredytobiorcy wynagrodzenia czy też robić tego nie powinien.

Za sprawą omawianego wyroku już wiemy, że frankowicze mogą spać spokojnie.

Uzasadniając te orzeczenie, w ślad za lutową opinią Rzecznika Generalnego TSUE, Trybunał wskazał, że możliwość dochodzenia wynagrodzenia prowadziłaby do tego, iż banki czerpałyby korzyści z sytuacji, powstałej na skutek własnego i to bezprawnego działania. To z kolei przyczyniłoby się do wyeliminowania efektu, zniechęcającego przedsiębiorców do stosowania nieuczciwych postanowień w umowach zawieranych z konsumentami. Skuteczność ochrony przyznanej konsumentom byłaby zagrożona, gdyby byli oni narażeni na ryzyko zapłaty bankowi takiej rekompensaty.

Ale to nie koniec dobrych wiadomości z Luksemburga!

Wyrok TSUE C-287/22

Wczoraj Trybunał wydał jeszcze jeden wyrok, który również mocno uderzył w banki, a o którym mówi się nieco mniej. Dotyczy tego, czy Sądy powinny zawieszać obowiązek uiszczania przez kredytobiorcę rat na czas trwania procesu.

Orzeczenie co do tego zagadnienia również jest dla kredytobiorców korzystne.

TSUE bowiem zadecydował, że sądy powinny uwzględniać wnioski o zabezpieczenie spłaty rat kredytu na czas trwania procesu. To z kolei oznacza, że frankowicz na czas zainicjowanego przez siebie procesu nie musi spłacać rat kredytu aż do rozstrzygnięcia sprawy przez Sąd.

W uzasadnieniu tego wyroku czytamy, że brak zawieszenia rat prowadziłby do sytuacji ograniczenia skuteczności ochrony konsumenta, zagwarantowanej przez Dyrektywę 93/13. Zawieszenie rat jest więc konieczne, zwłaszcza w przypadku, gdy konsument wpłacił na rzecz banku kwotę wyższą niż otrzymał.

Dla przykładu: Sąd powinien zawiesić obowiązek spłaty rat, w szczególności wtedy, gdy kredytobiorca tytułem kredytu otrzymał od banku kwotę 50.000 zł, na rzecz banku wpłacił już kwotę 65.000 zł, a pomimo tego nadal jest zobowiązany do comiesięcznego uiszczania rat kapitałowo-odsetkowych.

Oba wyroki są więc bardzo dobrą wiadomością nie tylko dla osób, które już zdecydowały się pozwać bank, ale również dla tych, którzy cały czas zastanawiają się nad złożeniem do Sądu pozwu w obawie przed tym, że zostaną przez bank pozwani. Bank nie ma podstaw, aby żądać zapłaty z tytułu udzielonego kredytu, a Sądy powinny zawiesić raty do czasu rozstrzygnięcia sprawy.

Podsumowując – 2:0 dla Frankowiczów! 🙂

Opracowała Sandra Murawska

Rozwód to trudny okres, zarówno w zakresie emocjonalnym, jak i finansowym. Wiele par zdecydowało się na kredyt w CHF z uwagi na niższe oprocentowanie, wierząc, że będzie to rozwiązanie korzystniejsze. Później musiały stawić czoła trudnym wyborom w obliczu rosnących rat. W artykule chcielibyśmy przybliżyć jakie wyzwania stoją przed tymi kredytobiorcami oraz jakie są potencjalne rozwiązania ich problemów.

Rozwód a odpowiedzialność za dług

Sam fakt rozwodu nie zmienia nic w sferze odpowiedzialności za dług. Byli małżonkowie pozostają bowiem dłużnikami banku. Bank może dochodzić długu zarówno od nich łącznie, jak i od każdego z nich z osobna.

Jeżeli kredyt zostanie spłacony przez jednego z eksmałżonków, może on dochodzić połowy zapłaconej kwoty od drugiego z nich. Zobowiązanie z tytułu kredytu zaliczane jest do długów, które nie podlegają podziałowi majątku przez sąd. Po rozwodzie nie zmienia się nic w kontekście odpowiedzialności za dług byłych małżonków.

Czy mogę w takim wypadku unieważnić umowę i uwolnić się od kredytu?

Umowy kredytów tzw. frankowych zwykle zawierają w sobie klauzule niedozwolone (czyli takie postanowienia, których nie można stosować w umowie). Ich zastosowanie w umowach jest niedopuszczalne i konieczne jest ich usunięcie. Pozbycie się tych zapisów sprawia, że umowę należy uznać za nieważną.

Zasadnicze pytanie brzmi – czy mogę unieważnić umowę w przypadku gdy rozwiodłem/dłam się ze współmałżonkiem w trakcie jej trwania?

Oczywiście tak, choć w niektórych przypadkach konieczne będzie współdziałanie z byłym partnerem. Wszystko zależy od tego, czy nadal spłacasz raty, czy już je spłaciłeś/łaś.

Dalej spłacam raty

Jeżeli w dalszym ciągu spłacasz miesięcznie raty to możesz wystąpić o ustalenie nieważności umowy jedynie z byłym małżonkiem. Obecnie sądy przyjmują, że jest to warunek konieczny do wytoczenia powództwa w tym zakresie. Aby unieważnić umowę konieczny jest udział w sprawie wszystkich kredytobiorców. Jeżeli więc wystąpisz z roszczeniem sam, sąd oddali Twoje powództwo.

Przykład:

Pan Marek i Pani Kasia w 2008 r. zawarli z Bankiem umowę kredytu powiązanego z walutą CHF. Kwota Kredytu wynosiła 200 000 zł. W 2009 r. Pan Marek i Pani Kasia wzięli rozwód. Pan Marek i Pani Kasia od początku spłacali raty kredytu po połowie. Kredyt jest spłacany do dziś. Pan Marek chciałby wystąpić z pozwem przeciw Bankowi. Na dzień wniesienia pozwu kwota uiszczonych rat wynosi 250 000 zł. Wobec powyższego, Pan Marek może wystąpić wraz z Panią Kasią o ustalenie nieważności umowy oraz o zapłatę kwoty 125 000 zł na rzecz każdego z nich.

Co jeżeli były małżonek nie chce ze mną współpracować

Tutaj sprawa się komplikuje. W takim wypadku nie ma możliwości ustalenia nieważności umowy, ale tylko w głównej części wyroku. Nadal sąd może rozpatrzyć Twoją sprawę jednak jedynie w zakresie rat które spłaciłeś na podstawie tej umowy. O ile dochodzenia do ustalenia nieważności konieczna jest współpraca małżonków, o tyle o zwrot rat w części, które rzeczywiście zostały przez Ciebie uiszczone możesz wystąpić samodzielnie.

W takim wypadku w głównej części wyroku sąd wskaże jedynie kwotę jaką ma Ci oddać bank. Nie będzie natomiast ustalał czy umowa jest ważna czy nieważna. Odpowie na to pytanie jedynie w uzasadnieniu. Jednak nie jest pewne czy bank będzie to respektował, bowiem nie jest do tego zobowiązany wyrokiem sądu. Nadal pozostanie w tym zakresie pewnego rodzaju niepewność. Dlatego w tej sprawie starajmy się współpracować z byłym małżonkiem.

Przykład:

Wracając do historii Pana Marka i Pani Kasi okazało się, że Pani Kasia nie jest zainteresowana wystąpieniem wraz z byłym mężem z powództwem przeciw bankowi. Wówczas Pan Marek może wystąpić do banku o zapłatę kwoty 125 000 zł na jego rzecz, musi brać pod uwagę, że sąd nie stwierdzi nieważności umowy wprost w głównej części wyroku (opisze to jedynie w uzasadnieniu).

Spłaciliśmy już kredyt lub bank wypowiedział nam kredyt

W takim przypadku możesz dochodzić od banku kwot, które spłaciłeś na podstawie nieważnej umowy. Nie ma jednak potrzeby odrębnego ustalenia nieważności umowy. Żeby żądać ustalenia nieważności musisz mieć w tym interes. W tym wypadku jednak umowa, tak czy inaczej nie obowiązuje, bo została zakończona/wypowiedziana lub jest nieważna. Nie masz więc takiego interesu. To jednak nie zamyka drogi do uzyskania przez Ciebie zwrotu wszystkich rat, które zapłaciłeś na rzecz banku.

Przykład:

Zakładając, że znani nam już Pan Marek i Pani Kasia dokonali wcześniejszej całkowitej spłaty kredytu i ten nie jest już dalej spłacany, każde z nich osobno może wystąpić z pozwem przeciw bankowi o zapłatę 125 000 zł.

Podsumowując, kredytobiorcy po rozwodzie stają przed różnymi wyzwaniami. Jednym z nich jest bez wątpienia spłacenie długów, w tym nierzadko rozwiązanie kwestii kredytu frankowego. Każdy z powyższych scenariuszy prezentuje jednak rozwiązanie, które daje szansę na ochronę Twojego interesu.

Obecna sytuacja geopolityczna z całą pewnością nie sprzyja nikomu…

Rodzi również wiele negatywnych skutków po stronie kredytobiorców, a w szczególności tych, którzy posiadają kredyt powiązany z walutą CHF.

Kurs franka już w trakcie pandemii wynosił ponad 4,00 zł, co zapewne spowodowało u Ciebie spore obawy – im wyższy jest bowiem kurs tym wyższa rata kredytu, którą kredytobiorca musi przecież na rzecz banku co miesiąc terminowo uiszczać. A urosły w końcu nie tylko raty, ale również zadłużenie wobec banku.

W lutym 2022 r. kurs CHF wzrósł do ok. 4,40 zł, zaś aktualnie wynosi on aż 4,57 zł. Nie sposób jednak nie zauważyć, że każdego dnia nadal się wobec złotówki umacnia. Co więcej – z dużą dozą prawdopodobieństwa, graniczącą wręcz z pewnością, w dalszym ciągu będzie rósł. I trudno przewidzieć kiedy ta sytuacja się zakończy.

To oczywiste, że wzrot kursu jest wprost proporcjonalny do wzrostu niepokoju kredytobiorcy, związanego z dalszą możliwością spłaty rat kredytu.

Co można zrobić?

Przede wszystkim pamiętaj, że nie ma sytuacji bez wyjścia – absolutnie zawsze istnieją co najmniej dwa rozwiązania!

Niemniej, każdorazowo należy również rozważyć, które z istniejących rozwiązań jest korzystne, a które niekoniecznie.

Poniżej przedstawiamy nasze ustalenia.

Rozwiązanie pierwsze – całkowita spłata kredytu

W tym miejscu musimy zaznaczyć, że do całkowitej spłaty zadłużenia przyjmuje się kurs aktualnie obowiązujący. Przez wzgląd zaś na to, że jest on bardzo wysoki, z całą pewnością nie jest to odpowiedni moment na skorzystanie z tego rozwiązania.

W celu całkowitego uregulowania zaciągniętego kredytu, do banku wpłacona zostałaby bowiem dwa razy wyższa kwota w porównaniu z przeliczeniem zadłużenia w oparciu o kurs z dnia zawarcia umowy.

To z kolei jest równoznaczne z poniesieniem przez Ciebie sporych strat.

Nie można także zapomnieć, że odzyskanie od banku wpłaconych na jego rzecz kwot mogłoby być znacznie utrudnione, nawet w sytuacji, gdy dokonano zastrzeżenia zwrotu świadczenia.

Wniosek: rozwiązanie niekorzystne.

Rozwiązanie drugie – zawarcie ugody z bankiem

O tym, czy warto zawrzeć ugodę z bankiem pisaliśmy tutaj: A może by jednak zawrzeć ugodę z Bankiem w sprawie frankowej?

Jedynie uzupełniająco wskazać trzeba, że po zawarciu z bankiem ugody, najczęściej kredyt frankowy staje się kredytem złotówkowym, co oznacza, że jest oprocentowany stawką WIBOR.

Biorąc zaś pod uwagę nieustanne podwyżki stóp procentowych, a przede wszystkim ryzyko z osiągnięciem przez nie dotychczas niespotykanego poziomu, stwierdzić trzeba, że niewiele na zawarciu z bankiem ugody można zyskać…

Wniosek: rozwiązanie niekorzystne.

Rozwiązanie trzecie – pozew o unieważnienie umowy wraz z wnioskiem o zabezpieczenie roszczenia

W celu uwolnienia się od rosnącego kursu franka i coraz to wyższych rat niewątpliwie należy wystąpić do Sądu z pozwem o unieważnienie umowy wraz z wnioskiem o zabezpieczenie roszczenia.

Wspomniane zabezpieczenie polega na zawieszeniu przez okres trwania postępowania sądowego obowiązku spłacania przez kredytobiorcę rat na rzecz banku. Uzyskując zabezpieczenie, nie musisz już więc spłacać rat kredytu jeszcze przed wydaniem przez Sąd wyroku. Bank zaś z kolei nie może z tego powodu wypowiedzieć Tobie umowy kredytowej.

Brzmi dobrze, prawda?

Wniosek: rozwiązanie korzystne.

Podsumowując, niepewność obecnej sytuacji powinna skłonić KAŻDEGO frankowicza do rozważań do wystąpienia przeciwko bankowi ze wspomnianym przez nas powództwem.

Na ten moment to dla Ciebie najkorzystniejsze rozwiązanie.

Jakby co, możemy pomóc.

Opracowała: Sandra Murawska

Odpowiemy Ci już na wstępie – zdecydowanie nie powinno.

A dlaczego nie?

Jak wspomnieliśmy we wcześniejszym artykule Uchwała Sądu Najwyższego w sprawie kredytów frankowych – Zbroja Adwokaci – Prawo gospodarki morskiej i przemysłu jachtowego, offshore zarówno 5 marca 2021 r., 13 kwietnia 2021 r., jak i 11 maja 2021 r. miały być przełomowymi dniami dla wielu frankowiczów i losu ich umów kredytowych.

Sąd Najwyższy miał bowiem wydać uchwałę, mającą ujednolicić linię orzeczniczą sądów powszechnych w sprawach powiązanych z walutą CHF.

Tak się jednak nie stało – jej wydanie zostało po raz kolejny odroczone, tym razem do 2 września 2021 r. A jak zapewne wiesz, w tym terminie także nie udało się jej podjąć…

Z uwagi zaś na to, że powzięte zostały wątpliwości co do legalności wyboru sędziów tegoż Sądu Najwyższego przez KRS po nowelizacji z 2018 r., Sąd ten skierował do TSUE pytania prejudycjalne mające rozstrzygnąć te kwestię.

Jaki jest więc termin podjęcia uchwały?

Obecnie ten termin niestety nie jest znany.

W związku z powyższym, wiele sądów powszechnych (nierzadko na wniosek banku) zawiesza dotychczas prowadzone przez siebie postępowania lub też wstrzymuje wydawanie rozstrzygnięć właśnie do momentu podjęcia przez Sąd Najwyższy omawianej uchwały.

Jak zaś wskazaliśmy na samym wstępie, niewydanie uchwały przez Sąd Najwyższy nie powinno skutkować zawieszeniem postępowania w sprawie frankowej.

Wreszcie, odpowiadając na pytanie ,,A dlaczego nie?” podkreślamy przede wszystkim, że:

- Sąd posiada aktualnie narzędzia pozwalające na wydanie merytorycznego rozstrzygnięcia w postaci niemalże jednolitej linii orzecznictwa, zarówno TSUE, jak i krajowego. Żaden przepis prawa powszechnie obowiązującego nie zakazuje Sądowi dokonania oceny w oparciu o wyżej wskazane narzędzia, bez oczekiwania na wydanie uchwały SN. Co ważne, w orzecznictwie tym szeroko aprobowany jest pogląd, zgodnie z którym zastosowanie przez bank w Twojej umowie klauzul niedozwolonych skutkować powinno uznaniem jej za nieważną ze skutkiem ex tunc, czyli skutkiem wstecznym. Innymi słowy, Twoją umowę traktowałoby się jako nigdy niezawartą;

- na Sądach spoczywa obowiązek wzięcia na siebie ciężaru samodzielnego rozstrzygnięcia sprawy, a toczące się przed Sądem Najwyższym postępowanie oraz w jego konsekwencji pytanie prejudycjalne skierowane do TSUE absolutnie od takiego obowiązku nie zwalniają. Sąd co prawda może zawiesić postępowanie w sprawie, lecz wyłącznie w sytuacji, gdy nie jest możliwe rozstrzygnięcie sprawy w toczącym się postępowaniu cywilnym bez wcześniejszego rozstrzygnięcia kwestii prejudycjalnych. W sprawach frankowych, biorąc pod uwagę dotychczasową linię orzeczniczą, nic nie stoi na przeszkodzie ku temu, aby sprawę rozstrzygnąć, a w szczególności wydać korzystny dla Ciebie wyrok;

- dalsze, nieokreślone w czasie wyczekiwanie na wydanie uchwały przez SN, narusza Twoje prawo, które zagwarantowane zostało nie tylko przez Konstytucję, ale i Europejską Konwencję Praw Człowieka, tj. prawo do rozpoznania sprawy bez zbędnej zwłoki, a także przysługujące Tobie jako konsumentowi – prawo do uzyskania ochrony. Obecnie zaś jasnym jest, że Sąd Najwyższy nie zajmie stanowiska w terminie co najmniej najbliższych kilkunastu miesięcy;

- spoczywający na Tobie obowiązek dalszej spłaty znacznych kwot tytułem rat kapitałowo – odsetkowych, wynikający z umowy kredytu, w szczególności w dobie wszechobecnej pandemii oraz niestabilności kursu franka szwajcarskiego z całą pewnością byłby dla Ciebie po prostu krzywdzący. Tym bardziej, że to właśnie Ty jesteś słabszą stroną umowy, w której bank jako strona silniejsza świadomie zawarł klauzule niedozwolone, a przy jej zawieraniu uchybił także szeregowi ciążących na nim obowiązków informacyjnych.

Czyli…

Nie pozostawaj bierny!

Złożenie przez bank wniosku o zawieszenie postępowania (będącego wyrazem ,,grania na zwłokę”) bądź wydanie przez Sąd postanowienia o jego zawieszeniu nie powinno być jeszcze powodem do wielkiego niepokoju, ale tylko wówczas, gdy przygotujesz pismo przygotowawcze zawierające argumentację, która przekona Sąd do dalszego procedowania w Twojej sprawie.

To z kolei może przybliżyć Cię do wygranej.

Działaj! ☺

Opracowała Sandra Murawska

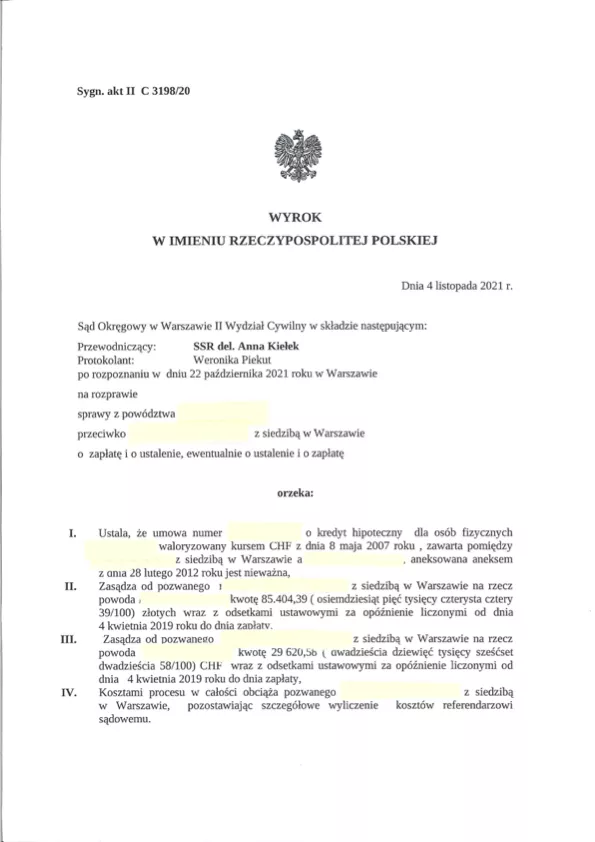

Niejeden tzw. „frankowicz” zastanawia się jak może wyglądać wyrok unieważniający umowę kredytową.

Przykład powyżej.

Jeszcze ciepły (bo z końca ub. tygodnia).

W imieniu klienta wnosiliśmy o uznanie kredytu za nieważny oraz żądaliśmy zasądzenia od pozwanego wszystkich płatności uiszczonych przez kredytobiorcę na rzecz banku.

Sprawa trochę trwała, ale ostatecznie Sąd w całości uwzględnił nasze żądanie, ustalając, że umowa jest nieważna (pkt I sentencji) oraz zasądzając wskazane przez nas kwoty wraz z odsetkami (od początku procesu – w sumie dobra inwestycja) – pkt II i III.

Sąd obciążył również bank kosztami procesu w całości (pkt IV). To oznacza, że bank będzie musiał zwrócić naszemu klientowi poniesioną przez niego opłatę sądową, zaliczkę na biegłego, a także koszty zastępstwa procesowego.

W ustnym uzasadnieniu Sąd podzielił stanowisko wskazane w naszych pismach procesowych.

Oczywiście czekamy teraz na pisemne uzasadnienie i apelację banku, który na pewno nie złoży od razu broni.

Niemniej jest to kolejne małe zwycięstwo, które nas bardzo cieszy i potwierdza sens walki o swoje!

Opracował: Marcin Sokołowski

Czy ugody proponowane przez banki są atrakcyjne dla Frankowiczów?

Czy w ogóle warto próbować negocjować z bankami?

Te pytania nasuwają się zarówno Tobie, jak i większości kredytobiorców, którzy posiadają kredyt w walucie franka szwajcarskiego.

Po pierwsze – mamy przecież wiele korzystnych orzeczeń potwierdzających, że stosowane przez banki postanowienia w latach 2002-2010, są postanowieniami niedozwolonymi.

Po drugie – w dalszym ciągu oczekujemy na uchwałę pełnego składu Izby Cywilnej Sądu Najwyższego, która ma ujednolicić linię orzeczniczą. Niestety w dalszym ciągu nie jest znany choćby planowany termin podjęcia uchwały.

Po trzecie – procesy, które w dalszym ciągu nieprzerwanie wytaczają bankom kredytobiorcy narażają banki na znacznie wyższe koszty niż kompromisowe ugody.

Wszystkie powyższe aspekty budują przekonanie, że kwestią czasu jest przygotowanie przez banki ugód, które będą korzystne dla kredytobiorców. Takie ugody, byłyby rozwiązaniem systemowym, nie zaś przewidzianym dla jednostkowego kredytobiorcy.

Jednak czy rzeczywiście wielkimi krokami zbliża się długo oczekiwany pakiet mający masowo uwolnić kredytobiorców od ciążącego im kursu franka szwajcarskiego?

W mojej ocenie nie.

Dlaczego więc banki nie starają się zawierać ugód z kredytobiorcami?

Przyczyn jest kilka.

Banki w pierwszej kolejności w ogólne nie chcą podpisywać ugód z kredytobiorcami i to musisz wiedzieć. Głównym powodem powyższego działania jest fakt, że bank nie posiada jednostkowych produktów, ale całe portfele kredytów indeksowanych lub denominowanych do waluty CHF.

Podpisanie ugody naraża bank na stratę, jest też negatywne wizerunkowo i co więcej powoduje, że informacja o ugodzie z bankiem idzie w świat. Doświadczenie pokazuje, że na ugody godzą się banki zwykle w przypadku wytoczenia przez kredytobiorcę powództwa. Jeżeli pozostaniemy bierni nie otrzymamy żadnej propozycji. To też powoduje, że coraz więcej osób, która dotychczas wahały się z wytoczeniem powództwa przeciwko bankom nabiera pewności siebie i otrzymuje impuls niezbędny do działania.

Dodatkowo banki nie zdecydują się na masowe oferowanie ugód wszystkim klientom, choćby zwyczajnie dlatego, że ich na to po prostu nie stać. Niektóre banki, zwłaszcza te większe (np. państwowy PKO BP), już dziś szykują rezerwy na ewentualne ugody. Szukają jednocześnie rozwiązań prawnych, które zagwarantują, że zawarta ugoda będzie niepodważalna i ostatecznie uniemożliwi podważanie jej w sądzie. Pozostałe banki, te znajdujące się w kiepskiej sytuacji finansowej (przykładowo Getin), czy też posiadające dużą ilość tego rodzaju produktu w portfelach i nie posiadają na tyle dużej nadwyżki finansowej (mBank SA).

Propozycja Komisji Nadzoru Finansowego

W obliczu zbliżającej się uchwały Sądu Najwyższego Komisja Nadzoru Finansowego zaapelowała aby banki poszły na ugodę z frankowiczami.

Podjęto więc próbę zaproponowania rozwiązania systemowego, które miałoby objąć wszystkich kredytobiorców, którzy wyrażą chęć zawarcia ugody. Propozycja przekazana bankom jest jednak skrajnie niekorzystna dla kredytobiorców w porównaniu do korzyści jakie byliby oni w stanie osiągnąć wytaczając powództwo wobec banku.

Jednak według ogólnodostępnych informacji, w przypadku zawarcia ugody z bankiem kredytobiorca może liczyć na zmniejszenie zadłużenia od 15% do 25% w stosunku do zadłużenia obecnego. Jest to zadziwiająco niewiele kiedy weźmiemy pod uwagę, ile można uzyskać w toku procesu sądowego.

Propozycja ugód opiera się bowiem na prostej zasadzie działania. Przyjmujemy, że kredyt był od początku udzielony jako kredyt złotówkowy. Co istotne, oprocentowanie zgodnie z warunkami propozycji ugód powinno składać się z stosowanej ówcześnie marży banku (istnieją wątpliwości czy promocje i cross sell również będą uwzględnione) oraz stawki WIBOR.

Końcowo, porównujemy to co zostało uiszczone przez Ciebie na rzecz banku z tym co byłbyś obowiązany zapłacić według powyżej przedstawionych warunków.

Nietrudno zauważyć, że na takim scenariuszu korzysta głównie bank, który w dalszym ciągu posiada w portfelu klienta kredytowego.

Pamiętaj, że jako klient banku zdecydowałeś się na podpisanie umowy CHF ponieważ oferta kredytu w złotówkach była najczęściej za droga lub zwyczajnie niedostępna. Teraz natomiast przejście na ten model kredytu choć wydaje się rozwiązaniem korzystnym, bowiem oczywiście kredyt w walucie CHF jest jeszcze droższy jest raczej pyrrusowym zwycięstwem.

Bierz też pod uwagę, że aktualnie mamy wskaźnik WIBOR na historycznie niskim poziomie. Taka sytuacja nie może trwać w nieskończoność, a wzrost tego wskaźnika będzie miał przełożenie bezpośrednio na wysokość rat kredytobiorcy. Finalnie może się okazać, że rata kredytu będzie wyższa, niż rata płacona obecnie w produkcie frankowym.

Podsumowując i powracając do pytań zadanych na wstępie, jestem przekonany, że w tych akurat sprawach żadna ugoda nie będzie tak korzystna dla kredytobiorców jak unieważnienie albo odfrankowienie kredytu.

Czy warto próbować podejmować negocjacje?

To zależy od Twojej sytuacji finansowej. Nic nie stoi na przeszkodzie w zapytaniu o ugodę lub zaproponowaniu odpowiednich warunków.

Pamiętaj jednak zawsze, że nie będą to warunki tak korzystne jak w przypadku wygranego procesu.

Opracował: Marcin Sokołowski

Najnowsza uchwała Sądu Najwyższego ws. CHF – krótka analiza

Jak pamiętasz, w dniu 7 maja 2021 r. Sąd Najwyższy, w 7-osobowym składzie Izby Cywilnej podjął uchwałę, w której rozstrzygnął, która z teorii rozliczenia nieważnej umowy kredytu frankowego – salda czy kondykcji – jest teorią prawidłową.

Wskazał również termin, od którego możesz dochodzić od banku zwrotu uiszczonych przez Ciebie na jego rzecz rat.

Doczekaliśmy się pisemnego uzasadnienia tej uchwały.

Poniżej krótka jego analiza.

Zgodnie z poglądem wyrażonym przez Sąd Najwyższy,w przypadku ustalenia nieważności umowy kredytobiorcy i bankowi przysługują dwa odrębne roszczenia.

To oznacza, że Twoje roszczenie nie ulega automatycznie wzajemnej kompensacji (potrąceniu) z roszczeniem banku. Tak więc – możesz żądać zwrotu całości spłaconych rat kredytu niezależnie od tego, czy i w jakim zakresie jesteś jego dłużnikiem.

Dla przykładu, w sytuacji, w której otrzymałeś od banku kwotę w wysokości 450.000 PLN, a spłaciłeś 312.000 PLN, a więc mimo nieprzekroczenia kwoty udzielonego kredytu, Sąd zasądzi od banku 312.000 PLN, który będzie zobowiązany do zapłaty tej kwoty na Twoją rzecz.

Tym samym, Sąd Najwyższy wyraźnie opowiedział się za korzystną dla Ciebie teorią dwóch kondykcji.

Szerzej o teorii tej pisał w marcu Marcin Sokołowski: „Unieważnienie kredytu frankowego – teoria salda czy teoria dwóch kondykcji?”.

Sąd Najwyższy wskazał, że teoria dwóch kondykcji jest teorią prawidłową dlatego, że niedozwolone postanowienie umowne należy co do zasady uznać za nigdy nie istniejące.

Zapłacone więc na jego podstawie przez Ciebie kwoty są nienależne i podlegają zwrotowi.

Zwrot ,,co do zasady” został użyty dlatego, że w ocenie Sądu konsument może wyrazić dobrowolną i świadomą zgodę na zastosowanie niedozwolonego postanowienia umowy.

O świadomej i dobrowolnej zgodzie można mówić wyłącznie wtedy, gdy zostałeś przez bank należycie poinformowany o niedozwolonym charakterze postanowienia, czyli wtedy, gdy w sposób obiektywny i wyczerpujący udzielono Ci informacji o konsekwencjach prawnych związanych z nieuczciwym charakterem postanowień umownych.

Trudno natomiast mówić o dobrowolnej i świadomej zgodzie, w sytuacji, w której bank nie przedstawił Ci pełnej, a nierzadko jakiejkolwiek informacji o ryzykach i konsekwencjach płynących z zawarciem umowy kredytu powiązanego z CHF.

W naszej opinii, bank w chwili zawierania umowy nie spełnił spoczywającego na nim obowiązku informacyjnego i dlatego też nie mogło dojść do wyrażenia przez Ciebie jakiejkolwiek zgody na stosowanie nieuczciwych klauzul, a tym bardziej zgody świadomej i dobrowolnej.

Zapewne dopiero z czasem, przy pomocy prawników, mediów czy też prasy, zorientowałeś się, że Twoja umowa jest nieuczciwa. No, ale z całą pewnością nie udzielił Ci tej informacji bank ?

W omawianej uchwale Sąd Najwyższy poruszył również kwestię terminu przedawnienia roszczeń – terminu, od którego możesz dochodzić od banku zapłaty na swoją rzecz.

Przedawnienie to nie może rozpocząć biegu (zgodnie z orzecznictwem Trybunału Sprawiedliwości Unii Europejskiej) zanim dowiedziałeś się lub, rozsądnie rzecz ujmując, powinieneś dowiedzieć się o niedozwolonym charakterze postanowienia.

Oznacza to, że Twoje roszczenie o zwrot rat, które zapłaciłeś zanim dowiedziałeś się o abuzywności postanowień, przedawniają się od chwili w której się po prostu o tym dowiedziałeś. Roszczenia o zwrot rat zapłaconych później przedawniają się natomiast od daty ich zapłaty.

Tym samym, Sąd zasądzi sumę wszystkich dotychczas zapłaconych przez Ciebie na rzecz banku rat, począwszy od dnia zaciągnięcia kredytu do dnia wyrokowania, a więc niezależnie od okresu, który minął od tamtej pory.

Takie rozstrzygnięcie jest więc korzystne dla frankowiczów.

Omawiana uchwała jest kolejnym orzeczeniem opowiadającym się za teorią dwóch kondykcji – potwierdza ono stanowisko wyrażone też we wcześniej uchwale Sądu Najwyższego z dnia 16 lutego 2021 r., III CZP 11/20.

Co więcej, ta najnowsza uchwała została podjęta z uwzględnieniem wskazówek zawartych w Dyrektywie Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich, jak również w orzecznictwie Trybunału Sprawiedliwości Unii Europejskiej, tj. przemawiających na Twoją korzyść.

Dodać trzeba, że dla Sądów, zarówno powyższa Dyrektywa, jak i orzecznictwo TSUE są wiążące. Sądy mają więc obowiązek ich stosowania. To zaś oznacza, że frankowicze coraz częściej, skutecznie dochodzą swoich praw.

Nie ma więc co zwlekać ze złożeniem pozwu… ☺

Opracowała: Sandra Murawska

11 maja 2021 r. miał być przełomowym dniem dla wielu frankowiczów i losu ich umów kredytowych.

Sąd Najwyższy miał dzisiaj w pełnym składzie Izby Cywilnej wydać uchwałę, mającą ujednolicić linię orzeczniczą sądów powszechnych w sprawach kredytów walutowych.

Niestety po raz kolejny nie doszło do wydania rozstrzygnięcia…

Pierwszy powód to alarm bombowy, który na szczęście okazał się fałszywy, ale skutecznie przedłużył procedowanie i czas oczekiwania.

Drugi powód to decyzja, aby zwrócić się dodatkowo o przedstawienie stanowisk w sprawie przez Rzecznika Praw Obywatelskich, Narodowy Bank Polski, Komisję Nadzoru Finansowego, Rzecznika Finansowego, ale także… Rzecznika Praw Dziecka.

Organy te będą miały 30 dni na przedstawienie swoich opinii. A posiedzenie Sądu Najwyższego zostało odroczone na tzw. termin z urzędu.

Jeżeli nie uda się zebrać ww. opinii do połowy czerwca, to całkiem realnym scenariuszem może być podjęcie uchwały już po okresie urlopowym, czyli nawet we wrześniu 2021 r.

Taki tryb postępowania jest rozczarowujący.

Nie tylko z uwagi na pojawiające się wątpliwości natury konstytucyjnej co do statusu tych sędziów Izby Cywilnej Sądu Najwyższego, którzy zostali powołani przez tzw. neoKRS, w tym samej Pierwszej Prezes SN, a w konsekwencji skuteczności i ważności tej uchwały w sądowej praktyce.

Okazuje się, że wiele sądów powszechnych zawiesiło prowadzone postępowania lub w praktyce wstrzymywało swoje rozstrzygnięcia właśnie do momentu podjęcia przez Sąd Najwyższy omawianej uchwały.

Odroczenie ogłoszenia uchwały i przedłużająca się procedowanie nie pomoże w wyjaśnieniu poważnych wątpliwości merytorycznych w sprawach frankowych.

W tej sytuacji trzeba zwrócić szczególną uwagę na inną, choć nieco mniej spektakularną uchwałę (mniejszego bo 7-osobowego składu Izby Cywilnej SN, prawidłowo wybranych „starych” sędziów) z piątku, 7 maja 2021 r.

Nie ma jeszcze pisemne uzasadnienia do treści tego orzeczenia.

Ale w skrócie można już w tym miejscu zasygnalizować, że Sąd Najwyższy stoi na stanowisku, że w przypadku ustalenia nieważności umowy kredytobiorcy i bankowi przysługują dwa odrębne roszczenia.

Uznał też, że termin przedawnienia na zwrot obu świadczeń biegnie od momentu, gdy umowa stała się nieważna.

Konstrukcja takiego orzeczenia może budzić wątpliwości prawnicze, ale w praktyce oznacza ono, że Sąd Najwyższy opowiada się za twierdzeniem, że klauzule niedozwolone nie wiążą konsumentów od dnia zawarcia umowy. Dopiero zgoda konsumenta (choć trudno sobie to wyobrazić) może naprawić dane postanowienie i przywrócić mu skuteczność, jeżeli jest zgoda ta jest wolna i świadoma. Wówczas konsument przywraca skuteczność z mocą wsteczną.

Dodatkowo – w przypadku unieważnienia umowy z niedozwolonymi klauzulami – Sąd Najwyższy uznaje, że właściwe jest zasądzanie od banków na rzecz kredytobiorców łącznej kwoty rat kapitałowo-odsetkowych spłaconych od dnia zaciągnięcia kredytu do dnia wyrokowania, i to niezależnie od okresu, który minął od tamtej pory.

Takie rozstrzygnięcie potwierdza przyjęcie korzystnej dla frankowiczów teorię dwóch kondykcji, o której pisaliśmy w marcu:

„Unieważnienie kredytu frankowego – teoria salda czy teoria dwóch kondykcji?”

Na pewno szczegółowo przyjrzymy się temu rozstrzygnięciu, bo może mieć ono istotny wpływ na szereg spraw, które trafiły już do sądów i mogą być kończone w najbliższych miesiącach.

Poczekajmy jeszcze jednak na pisemne motywy tej uchwały.

W tych okolicznościach – naszą rekomendacją jest jednak niezwłoczne podjęcie walki sądowej.

W naszej ocenie dzisiejsza rezygnacja Prezesa Banku PKO BP SA, pomimo politycznych aspektów, nie pozostaje też bez związku ze spodziewanymi uchwałami Sądu Najwyższego oraz sygnalizowanego początku kampanii zawierania ugód z kredytobiorcami.

Pamiętajcie jednak, że ugoda, choć przyspiesza rozstrzygnięcie i ogranicza trochę ryzyko prowadzenia sprawy sądowej, dla banku będzie zawsze korzystniejsza niż dla Was.

O ugodach polecamy naszą krótką publikację:

„Czy przyjąć ugodę banku ws. CHF?”

My ruszamy z pozwami, nie czekając na uchwałę pełnego składu Izby Cywilnej Sądu Najwyższego.

A Ty?

Nie sposób odnieść wrażenia, że powolne, ale jednoznaczne utrwalanie linii orzeczniczej sądów powszechnych na korzyść frankowiczów sprawia, że większość banków przegrupowuje siły, uwzględniając coraz większe ryzyko przegranych spraw.

Nie sposób odnieść wrażenia, że powolne, ale jednoznaczne utrwalanie linii orzeczniczej sądów powszechnych na korzyść frankowiczów sprawia, że większość banków przegrupowuje siły, uwzględniając coraz większe ryzyko przegranych spraw.

Propozycja PKO BP SA dla frankowiczów

Przykładowo PKO BP SA dąży do stworzenia specjalnego funduszu, na kwotę, uwaga – 6,7 mld zł, który ma zabezpieczyć ugody z frankowiczami. Wstępna propozycja musi zostać jednak przyjęta podczas nadzwyczajnego walnego zgromadzenia akcjonariuszy banku, które zostało zaplanowane na dzień 23.04.2021 r.

PKO BP podkreśla, że chciałby zawierać ugody z klientami, którzy mają kredyty denominowane lub indeksowane w obcych walutach, wychodząc niejako naprzeciw propozycji Komisji Nadzoru Finansowego.

Rekomendacja KNF

KNF rekomenduje, że dla ugód punktem wyjściem ma być kredyt złotowy oprocentowany według stawki WIBOR (nie LIBOR stosowany dla CHF) powiększonej o marżę stosowaną dla kredytów złotowych w czasie, w którym udzielony został kredyt walutowy.

Jest to rozwiązanie zdecydowanie mniej korzystne dla frankowiczów, niż unieważnienie kredytu lub nawet jego odfrankowienie.

Zawarcie ugody z bankiem

Oczywiście do zawarcia ugód potrzeba zgodnych oświadczeń woli obu stron, a więc inicjatywy Banku z ofertą ugody, no i Twojej zgody jako kredytobiorcy.

Wydaje się, że taka inicjatywa banku powinna być oceniana racjonalnie.

Obniżysz pewnie wartość pozostałej do zapłaty należności głównej, no i pewnie miesięczna rata będzie nieco niższa. A dodatkowo zaoszczędzisz sobie czas, emocje i koszty związane z postępowaniem sądowym.

Uważaj jednak!

Można wręcz z góry założyć, znając praktykę udzielania kredytów walutowych i aktualną postawę procesową banków oraz usilny lobbing z ich strony, że wstępna oferta ugody w konkretnym przypadku i tak będzie mniej korzystna od rekomendacji KNF.

Jak mawiają nie tylko prawnicy: „diabeł tkwi w szczegółach„. Istotne znaczenie będą miały konkretne zapisy, zwłaszcza pisane tym mniejszym drukiem.

Bank nie jest instytucją charytatywną i na pewno nie będzie miał – ponownie – Twojego interesu na względzie, a jedynie po prostu ograniczenie swoich kosztów i swojego ryzyka.

Pozew sądowy ws. CHF

Tymczasem, jeżeli nie ulegniesz takiej propozycji i zdecydujesz się na złożenie pozwu w sądzie, Twoja pozycja negocjacyjna będzie zdecydowanie silniejsza.

Zwłaszcza, jeżeli będziesz żądał unieważnienia kredytu.

A z przekonaniem graniczącym z pewnością, można założyć, że propozycje ugód dla frankowiczów, którzy rozpoczęli batalię sądową (zwłaszcza z profesjonalną obsługą) będą na lepszym poziomie.

Jak widzisz, właśnie w sprawach związanych z umowami o kredyt frankowy, wyjątkowo zachęcamy do złożenia pozwu przeciwko bankowi.

Tym bardziej, że na każdym etapie postępowania sądowego możesz również ugodę zawrzeć, uwzględniając również koszty takiej sprawy.

Opłata sądowa, niezależnie od wartości przedmiotu sporu lub wartości Twojego kredytu to jedynie 1000 zł.

Jeszcze drobna uwaga, jeżeli jesteś szczęśliwcem, któremu udało się już wcześniej kredyt spłacić, to żaden bank nie zaproponuje Tobie w ogóle jakiejkolwiek ugody. A musisz wiedzieć, że sądowego unieważnienia kredytu możesz żądać również po zakończeniu umowy.

Odosobniony przypadek PEKAO SA

Na koniec ciekawostka dla amatorów tematu.

PKO BP SA to oczywiście nie PEKAO SA (nazywany kiedyś popularnie „Żubrem”).

Pewnie wiesz, że zanim PEKAO SA uległ ostatnio tzw. repolonizacji, to należał do włoskiej grupy UniCredit.

Co się okazało?

Około 30 lat temu banki włoskie (a więc jeszcze na długo przed wprowadzeniem wspólnej waluty EUR) również były na etapie rozdawania kredytów frankowych. Na skutek załamania się rynku lira (ówczesnej włoskiej waluty), poniosły jednak wizerunkową porażkę, przegrywając także sporo sądowych spraw.

Stąd też, złe doświadczenia sprawiły, że PEKAO SA w Polsce w zasadzie kredytów frankowych po prostu nie udzielał.

Uchwała Sądu Najwyższego

W tych okolicznościach czekamy zatem nadal na przesunięty termin uchwały pełnej Izby Cywilnej Sądu Najwyższego.

Uchwała będzie miała moc zasady prawnej. Wskazane w niej rozstrzygnięcia powinny unormować i ujednolicić dotychczasową praktykę orzeczniczą sądów okręgowych i apelacyjnych.

Ufamy, że w kierunku zgodnym z unijnymi regulacjami ochrony konsumenta, czyli korzystnym dla frankowiczów.

Orzeczenie powinno być wydane w dniu 13.04.2021 r., czyli jeszcze przed Zgromadzeniem Akcjonariuszy PKO BP SA.

Jak myślisz, czy uchwała może mieć wpływ na ich decyzję?

Całkiem niedawno, bo w lutym, Sąd Najwyższy po raz kolejny pochylił się nad tematyką kredytów frankowych. Związane to było z wpływem zagadnienia prawnego wniesionego przez Sąd Okręgowy w Warszawie.

Zadano pytanie, czy w sprawach frankowych istnieje możliwość stosowania teorii tzw. dwóch kondykcji i Sąd Najwyższy postanowił udzielić odpowiedzi twierdzącej.

O co chodzi z tą teorią i jaki jest w tym przypadku skutek unieważnienia umowy kredytowej?

Nieważność umowy frankowej

Nie wchodząc w szczegółowe prawnicze rozważania – jeżeli sąd pojmuje decyzję o unieważnieniu kredytu walutowego to stosuje przy jego rozliczeniu, albo teorię salda, albo teorię dwóch kondykcji.

Oba pojęcia można opisać poprzez skutki jakie wywołują w praktyce.

Stwierdzenie nieważności umowy kredytowej (czyli osiągnięcie Twojego celu w walce z bankiem) powoduje, że obie strony takiej umowy są bezpodstawnie wzbogacone. Przyjmuje się stan, jakby umowy nie było.

Ty otrzymałeś od banku pewną kwotę (udzielony kredyt np. 200.000 CHF – a w praktyce np. 450.000 PLN), która z uwagi na nieważność nie jest już traktowana jako wykonanie zobowiązania.

Z drugiej strony bank otrzymał od Ciebie sporą kwotę, uiszczaną w miesięcznych ratach przez kilkanaście lat na poczet spłaty kredytu (np. nie wchodząc w przeliczenia, średnio 2000 PLN x 12 m-cy x 13 lat, czyli 312.000 PLN). Raty płaciłeś nie mając świadomości, że abuzywna umowa nie łączy stron. Co ważne, większa część z tej kwoty zaliczana była na odsetki, a więc do zapłaty – gdyby nie unieważnienie umowy – miałbyś według banku dalej np. 150.000 CHF.

Zostawmy tutaj dosyć istotne niuanse dotyczące kursów CHF i PLN oraz dokładnych kwot objętych przedmiotem sporu.

Chodzi jedynie o przedstawienie zasady.

Jak więc rozliczyć taką nieważną umowę?

Teoria salda

Teoria salda zakłada konieczność podjęcia przez sąd działania w zakresie wzajemnych rozliczeń stron umowy kredytowej. Polega ona na potrąceniu wzajemnie przysługujących roszczeń w momencie orzekania.

Upraszczając, sąd porównuje kwoty wzbogacenia każdej ze stron, a więc tego, ile kredytobiorca wpłacił do banku z tym jaką kwotę kapitału udostępniono kredytobiorcom. W przypadku, gdy kwota wpłacona przez kredytobiorcę przewyższa wypłacony kapitał, sąd zobowiązuje bank do zapłaty różnicy.

W naszym przykładzie zostaje Ci do zapłaty różnica, czyli 138.000 PLN (450.000 – 312.000 PLN) na rzecz Banku.

W takiej sytuacji sąd oddali powództwo o zapłatę, choć jednocześnie powinien potwierdzić unieważnienie umowy. Co powinno dać Tobie i tak duże poczucie ulgi. Zapłata 138.000 PLN, to nie to samo co 150.000 CHF (gdyby kredyt trwał dalej), nie licząc przyszłych odsetek.

Teoria dwóch kondykcji

Inaczej wygląda rozliczenie w sytuacji gdy zastosujemy teorię dwóch kondykcji.

Roszczenia każdej ze stron według tej teorii są traktowane jako odrębne i niezależnie od siebie.

Z jednej strony bank ma możliwość żądania zwrotu kapitału udostępnionego kredytobiorcom.

A z drugiej jako kredytobiorca masz żądanie zwrotu wszystkich świadczeń, które zapłaciłeś na rzecz banku.

W tym przypadku mamy do czynienia z dwoma odrębnymi stosunkami prawnymi.

Sąd zasadzi zatem od banku 312.000 PLN, a bank będzie zobowiązany do zapłaty tej kwoty na Twoją rzecz nawet w przypadku nieprzekroczenia kwoty spłacanego kredytu,.

Linia orzecznicza związana z unieważnieniem kredytów walutowych

Dotychczasowe orzecznictwo co do obu teorii wskazuje, że prawidłowym działaniem powinno być zastosowanie teorii dwóch kondykcji.

Wynika to głównie z tego, że zastosowanie teorii salda w sposób nieuprawniony powoduje rozstrzygnięcie roszczeń strony, która nawet ich nie zgłosiła i to bez analizy ewentualnego przedawnienia tych roszczeń.

Przy tak istniejących wątpliwościach Sąd Okręgowy w Warszawie w formie zagadnienia prawnego zadał Sądowi Najwyższemu pytanie (z tłumaczenia z języka prawniczego):

„Czy dopuszczalne jest stosowanie teorii dwóch kondykcji wobec kredytobiorcy, który nie spłacił jeszcze kapitału otrzymanego od banku?”

Odpowiedź Sądu Najwyższego była krótka, acz treściwa.

Stwierdził on wprost, że „stronie, która w wykonaniu umowy kredytu, dotkniętej nieważnością, spłacała kredyt, przysługuje roszczenie o zwrot spłaconych środków pieniężnych jako świadczenia nienależnego niezależnie od tego, czy i w jakim zakresie jest dłużnikiem banku z tytułu zwrotu nienależnie otrzymanej kwoty kredytu.”

Jednoznacznie powyższą odpowiedź możemy traktować jako dopuszczenie możliwości stosowania teorii dwóch kondykcji niezależnie od tego jaka w rzeczywistości kwota została spłacona przez kredytobiorców.

Powyższe orzeczenie ma istotne znaczenie z punktu widzenia wielu aspektów.

Po pierwsze – jest swoistą „rozgrzewką” sygnalizującą kierunek orzeczenia Sądu Najwyższego, które ma zapaść 13 kwietnia 2021 r. (pierwotnie data 25 marca 2021 r. została odwołana z uwagi na chorobę Pierwszej Prezes SN).

Po drugie – teoria dwóch kondykcji jest zdaniem komentatorów (w tym naszym) znacznie bardziej korzystna dla kredytobiorców, niż teoria salda; co sprawia wrażenie tworzenia się prokonsumenckiej linii orzeczniczej.

Po trzecie – teoria salda pomija istotę konieczności zgłoszenia zarzutu potrącenia, jak i całkowicie pomija instytucję przedawnienia roszczeń.

Podsumowując, lutowego orzeczenie Sądu Najwyższego daje nadzieję na to, że dalsze procedowanie może być także korzystne dla kredytobiorców.

Tyle tylko, że – jak na razie – orzeczenie to wiąże sądy jedynie w tamtej sprawie. Natomiast nie rozwiązuje problemu różnorodności wyroków w innych sprawach i niestabilnej linii orzeczniczej.

Mamy jednak nadzieję, że ujednolicenie linii orzeczniczej korzystnej dla kredytobiorców przyniesie właśnie zapowiadana (tym razem na kwiecień) uchwała Sądu Najwyższego.

Wpis z 18 stycznia 2021 r.

Opracował: Marcin Sokołowski